Weltfinanzkrise oder globale Finanzkrise bezeichnet eine globale Banken- und Finanzkrise als Teil der Weltwirtschaftskrise ab 2007. Die Krise war unter anderem Folge eines spekulativ aufgeblähten Immobilienmarkts (Immobilienblase) in den USA. Als Beginn der Finanzkrise wird der 9. August 2007 festgemacht, denn an diesem Tag stiegen die Zinsen für Interbankfinanzkredite sprunghaft an.[1] Ihren Höhepunkt hatte die Krise im Zusammenbruch der US-amerikanischen Großbank Lehman Brothers am 15. September 2008. Die Finanzkrise veranlasste mehrere Staaten, die Existenz großer Finanzdienstleister durch Kapitalerhöhungen enormer Größe durch vor allem staatliches Fremdkapital, aber auch Eigenkapital zu sichern. Einige Banken wurden verstaatlicht und später geschlossen. Die ohnehin hohe Staatsverschuldung vieler Staaten stieg krisenbedingt stark an, vor allem in den USA.

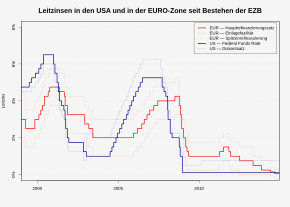

Auch wurden die Leitzinsen niedrig gehalten bzw. noch weiter gesenkt, um eine Kreditklemme zu verhindern bzw. abzumildern. Dennoch übertrug sich die Krise in der Folge in Produktionssenkungen und Unternehmenszusammenbrüchen auf die Realwirtschaft. Viele Unternehmen, wie der Autohersteller General Motors, meldeten Insolvenz an und entließen Mitarbeiter. Am 3. April 2009 schätzte der Internationale Währungsfonds (IWF) die weltweiten Wertpapierverluste infolge der Krise auf vier Billionen US-Dollar.[2][3]

Ab 2009 folgte die Eurokrise. Als ihr Auslöser gilt, dass die im Oktober 2009 neugewählte Regierung Griechenlands bekanntgab, dass die Nettoneuverschuldung 2009 nicht (wie von der Vorgängerregierung vorsätzlich falsch angegeben) rund 6 % des BIP betragen würde, sondern mindestens das Doppelte. 2010 wurde die Europäische Finanzstabilisierungsfazilität (EFSF) gegründet und 2011 als Nachfolger der Europäische Stabilitätsmechanismus (ESM), um eine Staatsinsolvenz zu vermeiden.

Ursachen

Die Ursachen für die Subprimekrise werden kontrovers diskutiert, wobei unterschiedliche Ursachen für die Krise benannt werden. Die vom Kongress der Vereinigten Staaten bestellte Financial Crisis Inquiry Commission hat 2011 nach einem Verhör von Beteiligten und Sichtung umfangreicher Beweismittel einen Bericht über die Ursachen erstellt.[4] Laut dem Mehrheitsvotum der US-Kommission war in erster Linie die Immobilienblase, begünstigt durch die Niedrigzinspolitik, die laxe Regulierung des Bankensektors sowie die fehlende Regulierung der Schattenbanken ein entscheidender Faktor für Eintritt und das Ausmaß der Krise. Die Ratingagenturen werden als entscheidendes Stellglied angesehen, das das Krisenpotential ganz erheblich erhöhte. Unter Makroökonomen werden zudem u. a. die steigende Ungleichheit der Einkommensverteilung und die außenwirtschaftlichen Ungleichgewichte als strukturelle Ursachen der Krise diskutiert.

Preisblase am US-Immobilienmarkt

Der „Case-Shiller National Home Price Index“ verzeichnete einen sehr starken Anstieg der Immobilienpreise zwischen Ende der 1990er Jahre und dem Höchststand im Jahr 2006; ein Indiz für eine Immobilienblase. Die Finanzakteure übersahen die Preisblase und nahmen fälschlich an, Immobilienpreise könnten nicht über einen längeren Zeitraum sinken.[5] Die Hauseigentümerquote war in den USA bereits 1997 vor der Immobilienblase mit 65,7 % relativ hoch. Bis 2005 stieg die Quote auf 68,9 %. Die Zahl der Eigenheimbesitzer stieg dabei um 11,5 %. Der Anstieg war am größten im Westen der USA, bei Menschen unter 35 Jahren, bei Menschen mit unterdurchschnittlichem Einkommen und bei Hispanics und Afroamerikanern.[6] Die steigenden Immobilienpreise sorgten dafür, dass selbst Fehlinvestitionen zu keinen größeren Verlusten führten. Nach und nach stieg die Bereitschaft, immer riskantere Kredite zu vergeben.[7] Nach der über Jahre hinweg stattfindenden Aufweichung der Kreditvergabestandards erfolgte dann nach plötzlich einsetzender Erkenntnis der tatsächlichen Situation die Umkehr (der „Minsky-Moment“), nach der die Liquidität am Markt versiegte und eine Refinanzierung in vielen Fällen unmöglich wurde.[8]

Carmen Reinhart und Kenneth S. Rogoff sahen gewisse Parallelen zu den Immobilienblasen in Spanien, Großbritannien und Irland. Ihrer Ansicht nach waren in allen Fällen Preisblasen die Ursache für die übermäßige Schuldenanhäufung. Im Falle der Vereinigten Staaten komme noch die unterlassene Regulierung neuartiger Finanzinstitute hinzu; diese habe die Investitionen in die Preisblase hinein noch vereinfacht.[9]

Steigende Einkommensungleichheit

Als eine makroökonomische Ursache haben mehrere Ökonomen den Anstieg der Einkommensungleichheit in den USA seit Beginn der 1980er-Jahre bezeichnet.[10][11] Die Einkommen unterer und mittlerer Einkommensgruppen stagnierten; ein Teil von ihnen finanzierte seine Ausgaben durch eine zunehmende Verschuldung. Die Verschuldung der unteren Einkommensgruppen wurde dabei durch die Deregulierung der Kreditmärkte und durch direkte staatliche Förderung von Wohnungsbaukrediten politisch gefördert.[12][13] Die Subprime-Krise war nach dieser Sichtweise das Ergebnis einer seit längerem bestehenden makroökonomischen Instabilität, hervorgerufen durch die zunehmende Ungleichverteilung der Einkommen.[14]

Die steigende Verschuldung der privaten Haushalte in den USA musste durch Kredite aus dem Ausland finanziert werden. Außerhalb der USA stieg die Einkommensungleichheit ebenfalls stark (z. B. China, Deutschland), jedoch war hier das Kreditsystem weniger entwickelt oder stärker reguliert, so dass die unteren Einkommensgruppen ihre Ausgaben nicht im selben Ausmaß über Kredite finanzieren konnten wie die Haushalte in den USA.[15] Somit wurden die Ersparnisse der oberen Einkommensgruppen in diesen Ländern auf dem internationalen Kapitalmarkt angelegt und finanzierten so unter anderem die steigende Verschuldung der privaten Haushalte in den USA.[16]

Eigenheimförderung durch die Regierung

Nach dem Minderheitsvotum von einem der vier von den Republikanern benannten Sachverständigen für die Financial Crisis Inquiry Commission seien die Änderungen unter den Präsidenten George H. W. Bush, Bill Clinton und George W. Bush am Community Reinvestment Act sowie die Aufforderungen an Fannie Mae und Freddie Mac, mehr Kredite an Menschen mit unterdurchschnittlichem Einkommen zu vergeben, ein wesentlicher Grund für die Subprime-Krise gewesen.[17]

Nach Ansicht der Mehrheit der benannten Sachverständigen waren die politischen Vorgaben an Fannie Mae und Freddie Mac kein wesentlicher Grund für die Subprime-Krise, da die notleidenden Subprime-Kredite ganz überwiegend von Finanzinstitutionen vergeben wurden, die keinen staatlichen Weisungen unterlagen. Die von staatlich finanzierten Kreditbanken wie Fannie Mae und Freddie Mac vergebenen Hypothekenkredite hatten ein deutlich geringeres Ausfallrisiko als die von unabhängigen Banken vergebenen Hypothekenkredite (6,2 % gegenüber 28,3 %).[18] Auch der ‘Community Reinvestment Act’ (CRA) in seiner heutigen Fassung könne keinen wesentlichen Beitrag zur Finanzkrise geleistet haben, da nur 6 % der hochverzinslichen Kredite, also der Subprime-Kredite, von Finanzinstitutionen ausgegeben wurden, die der Regulierung durch den CRA unterlagen. Zudem wurden solche Hypothekenkredite nur halb so oft notleidend wie solche, die nicht dem CRA unterlagen.[19]

Präsident Bush äußerte 2002 auf einer Konferenz über die niedrigen Anteile an Wohneigentum der US-Bevölkerung:[20]

“We can put light where there’s darkness, and hope where there’s despondency in this country. And part of it is working together as a nation to encourage folks to own their own home.”

„Wir können in diesem Land dort Licht schaffen, wo Finsternis ist und Hoffnung verbreiten, wo Verzweiflung herrscht. Und ein Teil davon ist, dass wir als Nation zusammen daran arbeiten, Leute zu ermutigen, ihr eigenes Heim zu besitzen.“

Bush förderte und festigte damit die Ansicht, der Besitz eines Eigenheims sei Teil des Amerikanischen Traums. Präsident Obama vertrat 2013 die gleiche Ansicht:

“And few things define what it is to be middle class in America more than owning your own cornerstone of the American Dream: a home.”

„Und nur wenige Dinge definieren besser, was es bedeutet, zur US-amerikanischen Mittelschicht zu gehören, als die eigene Grundlage des amerikanischen Traums zu besitzen: ein Eigenheim.“

Falsche Kreditbewertungen der Ratingagenturen

Nach Ansicht der Mehrheit der Sachverständigen der ‘Financial Crisis Inquiry Commission’ haben die Ratingagenturen einen entscheidenden Beitrag zu der Finanzkrise geleistet. Ohne die falschen Top-Ratings hätten die verbrieften Subprime-Kredite nicht verkauft werden können.[23] Joseph Stiglitz bezeichnete die Transformierung von Krediten mit F-Rating in Anlageprodukte mit A-Rating durch die Banken in „Komplizenschaft“ mit den Ratingagenturen als mittelalterliche Alchemie. E-Mails von Standard & Poor’s-Angestellten, die von der Financial Crisis Inquiry Commission ausgewertet wurden, legen nahe, dass zumindest ein Teil der Mitarbeiter die Krise kommen sah:[24]

“Let’s hope we are all wealthy and retired by the time this house of cards falters. :o)”

„Lasst uns hoffen, dass wir alle reich und im Ruhestand sind, wenn dieses Kartenhaus in sich zusammenfällt. :o)“

Kathleen Casey von der United States Securities and Exchange Commission plädierte 2009 für eine Regulierung der Ratingagenturen mit der Begründung:[25]

“The large rating agencies helped promote the dramatic growth in structured finance over the past decade, and profited immensely by issuing ratings that pleased the investment banks that arranged these pools of securities, but betrayed the trust of investors who were led to believe that investment grade bonds were relatively safe.”

„Die großen Ratingagenturen trugen in der letzten Dekade dazu bei, dass das Volumen strukturierter Anlageprodukte dramatisch anstieg und profitierten immens davon, den Investmentbanken mit erfreulichen Ratings zu helfen, die Wertpapierpools zu arrangieren. Dabei betrogen sie aber das Vertrauen der Investoren, die davon überzeugt wurden, dass die Investment-Grade-Wertpapiere relativ sicher seien.“

Am 14. Januar 2017 einigte sich die US-amerikanische Ratingagentur Moody’s im Rechtsstreit um geschönte Kreditbewertungen mit dem US-Justizministerium und 21 Bundesstaaten; sie akzeptierte eine Mitverantwortung an der weltweiten Finanzkrise 2008 und eine Strafzahlung in Höhe von 864 Millionen US-Dollar.[26]

Schattenbanken

Die Subprime-Falschbewertungen verteilten ca. 7 Billionen US-Dollar Schulden um, kaum weniger als die Dotcom-Blase, die 2000 mehr als 8 Billionen US-Dollar Papiervermögen umverteilte. Trotzdem hatte die Finanzkrise ab 2007 sehr viel schwerere Folgen als die Dotcom-Krise.[27] Nach Ansicht der Mehrheit der Mitglieder der Financial Crisis Inquiry Commission,[28] des Sachverständigenrat zur Begutachtung der gesamtwirtschaftlichen Entwicklung[29] und der meisten Ökonomen wurden die Auswirkungen des Platzens der Immobilienblase durch eine strukturelle Schwäche des amerikanischen Finanzsystems erheblich verstärkt. Aufgrund von Lücken in der Bankenregulierung konnten z. B. die Subprime-Kredite auf Schattenbanken übertragen und dadurch die Bankenaufsicht umgangen werden. Wären die Subprime-Kredite in den Bankbilanzen geblieben, dann hätten die Banken wegen der Pflicht zur Hinterlegung mit Eigenkapital viel weniger Subprime-Kredite vergeben können und hätten einen Anreiz gehabt, die Bonität der Kreditnehmer zu prüfen.[29] Durch die Übertragung der Subprime-Kredite in Schattenbanken musste kein Eigenkapital hinterlegt werden, dadurch war ein sehr viel größerer Leverage-Effekt möglich.[29] Anders als normale Banken waren Schattenbanken nicht gezwungen Zahlen zu veröffentlichen, die Rückschlüsse auf ihre Risikopositionen zuließen,[30] ihre Risikopositionen wurden nicht von der Bankaufsicht überwacht, für sie gab es keine Einlagensicherung und die Zentralbank fühlte sich für diese nicht-Banken zunächst nicht als Kreditgeber letzter Instanz zuständig. Deshalb kam es bei den Schattenbanken nach Platzen der Immobilienblase zu einem Bank Run und einer Kreditklemme wie ihn der klassische Bankensektor zuletzt in der Weltwirtschaftskrise ab 1929 erlebt hatte.[31]

Niedrige Zinssätze nach der Dotcom-Aktienblase

Die Bank für Internationalen Zahlungsausgleich (BIZ) schrieb in ihrem Jahresbericht vom Juni 2008, die Leitzinsen seien in den fortgeschrittenen Ländern zuletzt ungewöhnlich niedrig gewesen; es sei kein Inflationsdruck vorhanden gewesen.[32] Die US-Notenbank Fed betrieb nach der geplatzten Dotcom-Blase eine expansive Geldpolitik, um die US-Konjunktur zu stimulieren (→ Konjunkturpolitik). Sie senkte im Juni 2003 die Federal Funds Rate auf 1 %. Als die Konjunktur ab Mitte 2004 wieder gefestigt war, begann die FED die Federal Funds Rate anzuheben. Entgegen der Absicht der FED wirkte sich dies auf die langfristigen Zinsen aber nicht aus.[33]

Chinesische und japanische Währungsinterventionen

Die niedrigen Zinsen hatten nicht zu einer Abwertung des US-Dollar geführt, weil die „aufstrebenden Volkswirtschaften“ gegen eine Aufwertung ihrer Währungen durch Lockerung ihrer Geldpolitik intervenierten (Bretton-Woods-II-Regime). China kaufte 2007 460 Milliarden Dollar. Die Währungsreserven Chinas und des Industriestaats Japan, der eine vergleichbare Strategie verfolgte, stiegen somit auf jeweils mindestens 1 Bio. US-Dollar.[33] Um seinen Export zu fördern, hält Japan den Leitzins seit Jahren sehr niedrig, was den Kurs der japanischen Währung niedrig hält. Investoren nutzten dies, um in Japan billige Kredite aufzunehmen und damit in anderen Wirtschaftsräumen Vermögenswerte aufzukaufen.[33] Außerdem investierten die Zentralbanken die durch die Devisenmarktinterventionen entstandenen Währungsreserven in US-Staatsanleihen. Diese Devisenmarktinterventionen setzten so geldpolitische Impulse für ein weltweites Kreditwachstum.[34]

In einem Minderheitsvotum sahen 3 der 4 von den Republikanern benannten Sachverständigen für die Financial Crisis Inquiry Commission die große Nachfrage der Chinesen und der Ölstaaten nach amerikanischen Staatsanleihen als einen wesentlichen Grund für die Finanzkrise.[17]

These einer Sparschwemme

Weltweit hohe Ersparnisse suchten nach Rendite auf den Finanzmärkten[35] und führten zu einer Unterschätzung der mit Krediten verbundenen Risiken („saving glut“ oder Sparschwemme).

Verlauf und Folgen

Übersicht über den Verlauf der US-Immobilienkrise und ihre Auswirkungen

|

Ausweitung der Kreditvergabe

Wegen der steigenden Nachfrage stiegen die Preise von Immobilien und damit deren Wert als Kreditsicherheit. Bei stetig steigenden Immobilienpreisen hätte so im Falle einer Zahlungsunfähigkeit die Immobilie zu einem höheren Marktwert verkauft werden können. Die Banken nutzten diese Entwicklung, um den Schuldnern Zusatzkredite zu verkaufen. Darüber erhielten auch Kunden mit schlechter Bonität Kredite. Die Banken waren bei steigenden Preisen abgesichert und Schuldner glaubten daran, im Notfall ihr Haus mit Gewinn weiterverkaufen zu können. Einige Banken spezialisierten sich auf Subprime Loans (zweitklassige Hypothekenkredite) und NINJA-Kredite, das Kürzel steht für no income, no job or assets. Der später erlassene Dodd–Frank Act soll diese als missbräuchlich angesehene Kreditvergabe (englisch predatory lending) eindämmen.

Die Immobilienhausse führte zu einer Belebung der Bauindustrie und der Konsumnachfrage.[33] 2005 erreichten die Wohnungsbauinvestitionen in den USA einen Höchstwert von über 6 Prozent Anteil am Bruttoinlandsprodukt und überboten so erstmals den Rekordwert des Jahres 1960. 1991 hatte dieser Anteil mit 3,5 Prozent einen Tiefpunkt erreicht. Nach 2005 ging dieser Anteil dann wieder zurück.[38]

Die Ausweitung der Kreditvergabe auf Schuldner mit schlechter Bonität hatte zwei wesentliche Gründe:[39]

- Die Kreditgeber glaubten an ständig steigende Immobilienpreise. Deshalb war es scheinbar unerheblich, ob die Kreditnehmer die Zahlungen leisten konnten. Konnten sie es nicht, bestand entweder die Möglichkeit, den gestiegenen Immobilienwert für die Vergabe eines weiteren Hypothekenkredits zu nutzen, oder die Immobilie mit Gewinn zu verkaufen und die Hypothek zu tilgen.

- Die meisten Subprime-Kredite wurden sowieso weiterverkauft (siehe Verbreitung der Subprime-Kredite), das Risiko trug damit der Käufer, nicht der ursprüngliche Kreditgeber.

Verbreitung der Subprime-Kredite

Einen wichtigen Beitrag zu dem Ausmaß der Krise leistete die Verbreitung der Subprime-Kredite. Im Gegensatz zu anderen Finanzinstituten unterlagen zumindest die Banken den bankaufsichtlichen Eigenkapitalregeln.[40] Hätten die Banken die Subprime-Kredite behalten, hätten sie einen gewissen Anteil ihres Eigenkapitals hierfür hinterlegen müssen (siehe Kernkapitalquote). Dann hätten die Banken viel weniger Subprime-Kredite vergeben können und hätten einen höheren Anreiz gehabt, die Bonität der Kreditnehmer strenger zu prüfen. Stattdessen wurden die zu 100 % aus Subprime-Krediten bestehenden Portfolios mithilfe von Ratingagenturen durch Strukturierung zu über 90 % in scheinbar erstklassige Wertanlagen transformiert. Durch die Strukturierung konnten die tatsächlich drittklassigen US-Hypothekenkredite an Banken und Versicherungen sowie deren Kunden sowohl in den USA als auch ins Ausland verbreitet werden.[29]

Verbriefungen in den Vereinigten Staaten

- Verbriefung von US-Hypothekenkrediten: Eine Zweckgesellschaft (i. d. R. eine Schattenbank) kaufte der Mutterbank ein Portfolio an Subprime-Krediten ab. Die zukünftigen Zins- und Tilgungszahlungen der Hypothekenschuldner wurden dann als strukturierte Anlagen in Form von Collateralized Debt Obligations (CDO) in mehreren Tranchen verkauft. Die Tranchen waren so strukturiert, dass sämtliche Zahlungsausfälle zunächst zu Lasten der Equity-Tranche gingen. Sollte es zu darüber hinausgehenden Zahlungsausfällen kommen, würde die Mezzanine-Tranche leer ausgehen. Die Senior-Tranche würde von Ausfällen nur betroffen sein, wenn die Equity-Tranche und die Mezzanine-Tranche einen Totalausfall erlitten hatten. Um die CDOs verkaufen zu können, ließen die Verkäufer diese Verbriefungen von Ratingagenturen bezüglich ihrer Bonität beurteilen. Die – fast immer von den verbriefenden Banken beauftragten – Agenturen arbeiteten dabei eng mit diesen zusammen mit dem Ziel, so die Verbriefung zu strukturieren und damit möglichst große Tranchen mit gutem Rating zu erhalten (siehe auch Credit Enhancement). Die Ratingagenturen nutzten für die Risikoeinschätzung Daten, die nur wenige Jahre zurückreichten und damit nur die extreme Schönwetterperiode in der Hochphase der Immobilienblase abdeckten. Basierend auf diesen Daten wurde ein Portfolio aus fragwürdigen Subprime-Krediten zu 80 % der Senior-Tranche zugewiesen und mit dem Rating AAA, also als Verbriefung mit vernachlässigbarem Ausfallrisiko bewertet.[40][41]

- Verbriefungen zweiter Stufe: In einem weiteren Schritt wurden die minderwertigen CDO-Tranchen (Equity- und Mezzanine-Tranchen) wiederum in Zweckgesellschaften eingebracht und als CDO-Verbriefungen zweiter Stufe strukturiert. Ein Portfolio mit einem schlechteren Rating konnten so mit erneuter Hilfe der Ratingagenturen überwiegend in CDOs mit erstklassigem AAA-Rating verwandelt werden.[41][42]

Weiteres Vorgehen europäischer Banken

- Insbesondere für europäische Banken waren Verbriefungen zweiter Stufe ein Mittel, am provisionsträchtigen Verbriefungsgeschäft teilzuhaben. Diese Banken hatten keinen guten Zugang zu amerikanischen Hypothekenkrediten. Deshalb griffen sie auf CDOs zurück, um diese zu Paketen zu bündeln und in zweiter Stufe wiederzuverbriefen.[43]

- Um bankaufsichtsrechtliche Regeln zur Risikostreuung und zur Absicherung durch Eigenkapital umgehen zu können, wurden die strukturierten (längerfristig laufenden) Hypothekenkredite mittels Conduit auf der Bank gehörende Zweckgesellschaften übertragen. Diese werden als Schattenbanken bezeichnet, da sie bankähnliche Geschäfte tätigen ohne der Bankenregulierung zu unterliegen. Die Zweckgesellschaften finanzierten den Kauf durch die Ausgabe von commercial papers mit kurzer Laufzeit.[29] Über die commercial papers konnte Kapital von kurzfristig orientierten Kapitalgebern (z. B. Geldmarktfonds) akquiriert werden.[44] Da diese Fristentransformation die Gefahr barg, bei Fälligkeit der Emission keine Anschlussrefinanzierung zu erhalten, mussten die Mutterbanken Garantien in Form von Liquiditätslinien bereitstellen, die den commercial paper-Investor bei Fälligkeit der Papiere vor Verlusten schützte. Diese Garantien wurden normalerweise rollierend mit einer Laufzeit von 364 Tagen gestellt, da die bankaufsichtlichen Regeln vor dem Inkrafttreten von Basel II für solche außerbilanziellen Verpflichtungen mit einer Laufzeit unter einem Jahr kein Eigenkapital forderten. Es konnten also Erträge generiert werden, ohne dass bankaufsichtliches Eigenkapital dafür in Anspruch genommen werden musste. Nach dem Platzen der Immobilienblase im Juli/August 2007 war niemand mehr bereit commercial papers von Schattenbanken zu kaufen. Auch ein Verkauf der strukturierten Hypothekenkredite war nicht mehr möglich. Die Zweckgesellschaften nahmen die Liquiditätslinie ihrer Mutterbanken in Anspruch (vgl. z. B. IKB Deutsche Industriebank, Sachsen LB). Die Mutterbanken mussten diese Kredite wegen der mangelnden Solvenz der Schattenbanken abschreiben.[29][45]

Zahlungsausfälle der Subprime-Kredite

Die wirtschaftliche Abschwächung in den USA etwa ab 2005, sinkende Wachstumsraten bei der Arbeitsproduktivität in den USA und anderen Ländern, in den USA insbesondere in der Bauwirtschaft,[46][47] und der spätere Anstieg des US-Leitzinses auf bis zu 5,25 % im Juni 2006 löste eine Kettenreaktion aus. Einkommensschwache Schuldner konnten die gestiegenen Raten für ihre variabel verzinslichen Kredite nicht mehr bezahlen und mussten ihr Haus verkaufen. Wegen der zunehmenden Immobilienverkäufe brachen die Hauspreise ein (Höhepunkt war Juli 2006[48]) und durch den fallenden Wert der Immobilien hatten die Banken und Investoren zunehmend ungesicherte Kreditforderungen. Die Zahlungsunfähigkeit von Schuldnern bescherte den Banken und den Investoren nun Verluste.

Im Frühjahr 2007 erreichten in den Vereinigten Staaten die Zahlungsausfälle auf Subprime-Kredite den höchsten Stand der letzten Jahre. Einige Immobilienfonds, die in strukturierte Finanzprodukte investiert hatten, setzten die Annahme von Fondsanteilen aus, weil sie sonst in finanzielle Schwierigkeiten geraten wären.[49] Im Juni 2007 teilte Bear Stearns den Kunden zweier seiner Hedgefonds mit, dass die Einlagen, die Ende 2006 noch mit 1,5 Milliarden US-Dollar bewertet worden waren, jetzt fast nichts mehr wert seien.[50] Dutzende Baufinanzierer, die sich gerade auf diese Kredite spezialisiert hatten, mussten Gläubigerschutz beantragen.

Insgesamt schätzte der Internationale Währungsfonds im Oktober 2008 den Wertverfall von Subprime-Hypotheken auf 500 Milliarden US-Dollar und den von Prime-Hypotheken auf weitere 80 Milliarden Dollar.[51] Der Wissenschaftliche Beirat des Bundesministeriums für Wirtschaft und Technologie hält diese Summe im Vergleich zur Größe des weltweiten Finanzmarktes für nicht sehr groß. Auch sei der Wertverlust der hypothekenbesicherten Wertpapiere von 500 Milliarden US-Dollar, so die IWF-Schätzung vom Oktober 2008, deutlich höher, als tatsächlich an Ausfällen bei den zugrunde liegenden Hypotheken zu erwarten sei. Der hohe Preisverfall der hypothekenbesicherten Wertpapiere sei daher gekommen, dass Käufer diese Papiere aus Vorsicht auch zu niedrigeren Preisen nicht mehr kaufen wollten. Zu dieser Vorsicht trug die Komplexität und Intransparenz dieser Wertpapiere bei sowie die Tatsache, dass viele Papiere außerbörslich gehandelt wurden, so dass eine Marktpreisbildung und damit eine Bewertung der Papiere überhaupt schwierig war.[52]

Auswirkungen auf die Finanzmärkte

Bankenkrise

Die Wertverluste der Subprime-Kredite bzw. der strukturierten Verbriefungen gingen unmittelbar in die Bankbilanzen ein und minderten das Eigenkapital der Banken. Um den Regulierungsanforderungen bzgl. Eigenkapitalreserven genügen zu können oder um überhaupt das Verhältnis von Eigenkapital zu Forderungen stabil zu halten, waren die Banken gezwungen, entweder neues Eigenkapital zu beschaffen oder andere Vermögenswerte zu verkaufen, was deren Preise senkte. Dieses Deleveraging – die Banken mussten bei Wertverlusten von Forderungen ein Vielfaches an Vermögenswerten abstoßen, um das alte Verhältnis von Eigenkapital zu Forderungsvolumen wiederherzustellen – führte zur „Implosion des Finanzsystems seit August 2007“.[53]

Unter den Investoren waren nicht nur risikobereite Hedgefonds, sondern auch eher konservative Investmentfonds vertreten. Da aber insbesondere Hedgefonds stark in die stärker risikobehafteten Wertpapiertranchen investiert hatten, kam es bei diesen zu Verlusten, die teilweise zur Schließung und Abwicklung der Hedgefonds führten.[54] Aber auch Investmentbanken waren betroffen. Die Schließung von Hedgefonds und die Verluste bei den Investmentbanken führten zu einer Abnahme der Risikobereitschaft der Anleger. Diese zogen daraufhin in kurzer Zeit erhebliche Beträge aus dem Kapitalmarkt ab oder hielten sich mit neuen Investitionen in risikoreiche Anlagen zurück.

Die abnehmende Risikobereitschaft der Investoren brachte die Refinanzierung der von Banken gegründeten Zweckgesellschaften zum Stillstand. Der Auslöser für die Krise war, dass ab Juli 2007 die Inhaber der Commercial Papers nicht mehr bereit waren, diese nach Fälligkeit erneut zu erwerben. Die kurzfristigen Kredite wurden nicht weiter verlängert. Dadurch gerieten die Zweckgesellschaften unter Druck. Sie konnten aber auch die strukturierten Wertpapiere nicht mehr verkaufen, da sich dafür auch keine Käufer mehr fanden. Deshalb mussten die Zweckgesellschaften jetzt auf die Kreditzusagen der Banken zurückgreifen.[55] In der zeitlichen Einteilung des SVR begann damit die „Phase I“ der Finanzkrise.[56]

Vertrauenskrise des Interbankenmarktes

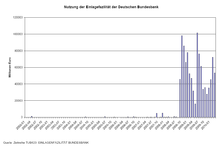

Bedingt durch die Unübersichtlichkeit des Schattenbankensystems (der Verschiebung der Verbriefungen in Zweckgesellschaften, Verkauf von Verbriefungen mit Rückkaufvereinbarung etc.) konnte zunächst niemand das gesamte Ausmaß der Krise und die verbleibende Solvabilität der Banken einschätzen.[57] Dies trug zur Vertrauenskrise zwischen den Banken bei, die sich am Geldmarkt durch einen Anstieg der Geldmarktzinsen widerspiegelte.[58] Am 9. August 2007 – dieser Tag gilt inzwischen als der Beginn der eigentlichen Finanzkrise[59] – stiegen die Aufschläge für Interbankkredite im Vergleich zum Zentralbankleitzins weltweit, vor allem in den USA, sprunghaft an.[60] Mit der Insolvenz von Lehman Brothers am 15. September 2008, nachdem eine staatliche Rettung ausgeblieben war, kam der Interbankenmarkt weltweit zum Erliegen.[61] Kurzfristig überschüssige Liquidität wurde nicht mehr bei anderen Banken, sondern unter Inanspruchnahme der Einlagefazilität bei den Zentralbanken angelegt.

In der zeitlichen Einteilung des SVR begann damit die „Phase II“ der Finanzkrise.[56]

Zunahme der Risikoaufschläge bei Staatsanleihen

Im Verlaufe der Krise stieg die Staatsverschuldung vieler Staaten weiter an, etwa wegen Maßnahmen zur Stabilisierung der Banken und Konjunkturprogrammen („Phase III“[56]). Die Risikoaufschläge verschiedener europäischer Staaten gegenüber deutschen Bundesanleihen stiegen. Mehrere Länder der Eurozone konnten ihre Zahlungsfähigkeit nur durch internationale Hilfskredite aufrechterhalten (Eurokrise). Im Rahmen des Europäischen Stabilisierungsmechanismus wurde ein gemeinsames Kreditpaket von EU, Euroländern und IWF mit der Gesamtsumme von 750 Milliarden Euro beschlossen.[62][63] Die Europäische Zentralbank kündigte zudem an, im Notfall Staatsanleihen der Euro-Länder aufzukaufen.

Auswirkungen auf die Realwirtschaft

Der IWF schätzte im April 2009 die Gesamtverluste auf 4,1 Billionen US-Dollar (ca. 3 Billionen Euro). Davon liegen die Verluste bei „giftigen“ US-Papieren bei etwa 2,7 Billionen US-Dollar, die Verluste aus europäischen Papieren werden mit etwa 1,2 Billionen US-Dollar beziffert, die japanischen Papiere mit 150 Milliarden US-Dollar.[2]

Im August 2009 erhöhte der IWF seine Kalkulationen auf 11,9 Billionen US-Dollar, was fast einer Verdreifachung entspricht.[64] Eine Studie der Deutsche Bank Research bezifferte die krisenbedingte Minderung des Welt-BIPs auf vier Billionen US-Dollar.[65]

Im Verlauf des Jahres 2008 hat sich die Finanzkrise zunehmend auf die Realwirtschaft ausgewirkt. Effekte waren zunächst in den USA, dann in Westeuropa und in Japan sowie seit Herbst 2008 auf der ganzen Welt zu erkennen. In Folge verzeichneten die Aktienkurse weltweit ab Oktober 2008 nach einem ersten Einbruch aufgrund der Finanzkrise einen zweiten starken Rückgang aus Angst vor Auswirkungen auf die Realwirtschaft. Auch auf den Rohstoffmärkten kam es vor allem ab Beginn des vierten Quartals 2008 zu starken Preisrückgängen. Die meisten Automobilhersteller in den Industrieländern haben Ende Oktober/Anfang November deutliche Produktionskürzungen angekündigt, um auf Absatzeinbrüche in zweistelliger Größenordnung zu reagieren. Nach Erkenntnissen des Statistischen Bundesamtes befand sich Deutschland nach zwei Quartalen mit negativen Wachstumsraten gegenüber den entsprechenden Vorjahresquartalen zwischen Oktober 2008 und dem 2. Quartal 2009 in einer Rezession.[66] Nach Statistiken von Eurostat ging die Industrieproduktion in der Eurozone von ihrem Höhepunkt im Frühjahr 2008 bis zum Frühjahr 2009 um mehr als 20 % zurück.[67] Der Rückgang der Industrieproduktion ist somit vergleichbar mit dem im ersten Jahr der Weltwirtschaftskrise 1930 in Deutschland und den USA.[68]

Auch hatte die Finanzkrise deutliche Auswirkungen auf die Prognosefähigkeit von Unternehmen. Aufgrund der Unvorhersehbarkeit der Märkte hatten viele börsennotierte Unternehmen Schwierigkeiten, die für Ihre Geschäftsberichte im Lagebericht nach § 289 HGB erforderlichen Prognosen für das kommende Geschäftsjahr zu formulieren. Die Unternehmen mussten hier eine Gratwanderung vollziehen. Auf der einen Seite musste eine Prognose abgegeben werden, um die Anleger entsprechend den rechtlichen Vorschriften zu informieren, auf der anderen Seite waren quantitative Ziele schwierig zu beziffern. Der Trend ging damit hin zu Prognosen, die auf verschiedenen Szenarien beruhten sowie vorwiegend von qualitativer Beschaffenheit waren.[69] Unternehmen, die auch weiterhin quantitative Daten in ihren Prognosen kommunizierten, wurde vom Kapitalmarkt die Angabe von größeren Spannen von bis zu 20 % zugestanden.[70]

Hungerkrise

Es wird von Forschern angenommen, dass die Nahrungsmittelpreiskrise 2007–2008 mit der globalen Finanzkrise in Zusammenhang steht. Neben von der Wirtschaftskrise unabhängigen Faktoren wird u. a. der im Zuge der Finanzkrise verstärkte Wechsel zu Grundnahrungsmittelspekulationen in Verbindung gebracht mit der Hungerkrise. So war die Krise nach Ansicht der Welthungerhilfe[71] und Oxfam[72] sowie einzelner Experten der UNCTAD[73] und der Weltbank[74] insbesondere auf Spekulationsgeschäfte mit Nahrungsmitteln zurückzuführen. Dieser Sichtweise wurde jedoch zum Teil auch widersprochen.

Wie die FAO 2009 festhält, ist seit dem Ausbruch der Krise die Zahl an hungernden Menschen um 100 Millionen Menschen gestiegen (insgesamt 1 Milliarde). Dies wird begründet mit der Wirtschaftskrise im Allgemeinen und den hohen Nahrungsmittelpreisen im Besonderen.[75]

Einschätzung von Dauer und Ausmaß der Krise

- Länder mit offizieller Rezession (zwei stagnierende Quartale)

- Länder mit inoffizieller Rezession (ein Quartal)

- Länder mit einem wirtschaftlichen Abschwung von mehr als 1,0 %

- Länder mit einem wirtschaftlichen Abschwung von mehr als 0,5 %

- Länder mit einem wirtschaftlichen Abschwung von mehr als 0,1 %

- Länder mit positiver wirtschaftlicher Entwicklung

- N/A (keine Angaben)

Die globale Finanzkrise hat fast überall auf der Welt zu einem deutlich abgeschwächten Wirtschaftswachstum oder zur Rezession geführt. Das reale Bruttoinlandsprodukt (BIP) der ökonomisch entwickelten Staaten ist nach Angaben des IWF im Jahr 2009 zum ersten Mal seit dem Zweiten Weltkrieg geschrumpft und zwar um 3,4 Prozent gegenüber dem Vorjahr. Weltweit lag das Wachstum des realen BIP in 161 Staaten im Jahr 2009 unter dem Wert von 2007. In nur 29 Staaten fiel es 2009 höher aus als 2007 – darunter vor allem Staaten mit geringer Integration in den Weltmarkt und relativ niedrigem BIP-pro-Kopf. Im Jahr 2007 lag das Wachstum des realen BIP in 147 Staaten bei mindestens 3,0 Prozent. 2009 galt dies nur für 61 Staaten.[76]

Bezogen auf den Warenhandel führte die globale Finanz- und Wirtschaftskrise zum stärksten Rückgang seit 1950. Der reale Warenexport verringerte sich zwischen 2008 und 2009 um 12,4 Prozent. Der krisenbedingte Rückgang konnte jedoch bereits 2009/2010 wieder ausgeglichen werden, da der reale Warenexport zwischen 2009 und 2010 um überdurchschnittliche 14,0 Prozent zunahm. Zwischen 2010 und 2017 nahm er um weitere 22,9 Prozent zu – dabei zuletzt um 4,5 Prozent von 2016 auf 2017.[77]

An den weltweiten Aktienmärkten nahm die durchschnittliche Umschlagshäufigkeit des Aktienhandels während der Krise deutlich zu: Von 2007 auf 2008 hat sie sich mehr als verdoppelt – der Aktienhandel wuchs dabei weiter an (von 104,1 auf 120,1 Billionen US-Dollar) und die Marktkapitalisierung reduzierte sich drastisch (von 60,7 auf 32,4 Billionen US-Dollar). Während die Folgen der Finanzkrise außerhalb des Finanzsektors 2009 vielfach größer waren als 2008, verlief die Entwicklung an den Finanzmärkten 2009 schon etwas ruhiger als im Vorjahr: Die Marktkapitalisierung stieg von 32,4 auf 47,0 Billionen US-Dollar (2017: 85,3 Billionen US-Dollar) und der Aktienhandel reduzierte sich von 120,1 auf 89,0 Billionen US-Dollar (2017: 117,3 Billionen US-Dollar).[78]

Die öffentlichen Schulden der EU haben sich im Zuge der Krise stark erhöht: Nachdem sich der Schuldenstand im Zeitraum 1996–2007 noch verringert hatte und von 2007 auf 2008 vergleichsweise leicht von 57,5 auf 60,8 Prozent des BIP erhöhte, stieg der entsprechende Wert auf 73,4 Prozent im Jahr 2009 bzw. 78,9 Prozent 2010. In den Folgejahren weitete sich die Schuldenkrise Europas weiter aus: Zwischen 2010 und 2014 erhöhte sich der Schuldenstand der EU-28 viermal in Folge von 78,9 auf 86,5 Prozent des BIP. Seitdem ist er jedoch dreimal gesunken und lag 2017 bei 81,6 Prozent des BIP.[79]

Auch auf dem Arbeitsmarkt der EU hatte die globale Finanz- und Wirtschaftskrise erhebliche Folgen: Zwischen 2004 und 2008 reduzierte sich die Arbeitslosenquote der EU-28 viermal in Folge und sank von 9,3 auf 7,0 Prozent. Durch die Krise wurde diese Entwicklung jedoch schlagartig beendet: 2009 lag die Arbeitslosenquote bei 9,0 Prozent und stieg dann weiter auf 10,9 Prozent im Jahr 2013. Allerdings sank die Arbeitslosenquote der EU-28 im Jahr 2017 das vierte Jahr in Folge – auf 7,6 Prozent.[80]

Internationale Gegenmaßnahmen

Koordinierung der Zentralbanken

Seit Dezember 2007 stellt die Europäische Zentralbank (EZB) in Absprache mit der US-amerikanischen Federal Reserve den Banken US-Dollar zur Verfügung und nimmt dafür auf Euro lautende Wertpapiere als Sicherheit an, um die Lage auf dem Geldmarkt zu entspannen.[81] Die EZB übernimmt insoweit Wechselkursrisiken der privaten Banken.

Am 11. Dezember 2007 senkte die US-Zentralbank Federal Reserve zum dritten Mal seit September 2007 den Leitzins. In einer konzertierten Aktion verkündeten am 12. Dezember 2007 fünf Zentralbanken weitere Maßnahmen, um dem „erhöhten Druck auf den kurzfristigen Finanzierungsmärkten“ entgegenzuwirken. Unter anderem lieh die Federal Reserve in einem Tauschgeschäft (Swap) der Europäischen Zentralbank (EZB) 20 Mrd. US-Dollar und der Schweizerischen Nationalbank 4 Mrd. Dollar, um der Dollarknappheit in Europa entgegenzuwirken. Laut Frankfurter Allgemeine Zeitung ist aus den inzwischen veröffentlichten Protokollen der Sitzungen des Offenmarktausschusses der Fed bekannt geworden, dass der Anstoß für diese Dollarleihen von der Fed an die EZB von der Fed ausging.[82]

Am 18. September 2008 haben die Zentralbanken weltweit konzertiert mehr als 180 Milliarden US-Dollar angeboten, um Spannungen auf dem Geldmarkt zu lindern. Bei der Europäischen Zentralbank konnten die Banken am Donnerstag, 18. September 2008, bis zu 40 Milliarden US-Dollar für einen Tag aufnehmen, hinzu kommt ein Euro-Schnelltender mit einem offen gelassenen Volumen. Die Bank of Japan bietet erstmals US-Dollar an.[83]

Ab Oktober 2008 senkten in einer konzertierten Aktion sieben der führenden Notenbanken,[84] darunter die Federal Reserve (Fed), die Europäische Zentralbank (EZB),[85] die Bank of England (BoE)[86] und die Schweizerische Nationalbank (SNB),[84] weltweit die Leitzinsen. Seither erfolgten weitere Zinssenkungen, die die Leitzinsen auf ein seit Jahrzehnten nicht mehr erreichtes niedriges Niveau, teilweise den historischen Tiefstand gebracht haben.

Am 6. April 2009 stellte die EZB der Fed eine Swap-Linie in Höhe von 80 Milliarden US-Dollar in Euro bereit, die britische Notenbank gewährt 60 Milliarden Pfund, die Schweizer Notenbank stellt 40 Milliarden Franken und die japanische Zentralbank 10 Bio. Yen zur Verfügung. US-amerikanische Kreditinstitute können so zukünftig über die Fed auf Kredite in Auslandswährungen zurückgreifen. Die Maßnahme der Notenbanken ergänzt die Maßnahmen vom 18. September 2008 in umgekehrter Richtung. Damals hatte die Fed ausländischen Notenbanken Swaplinien von insgesamt 300 Milliarden US-Dollar eingeräumt.[87]

Am 30. November 2011 haben die Europäische Zentralbank, die US-Notenbank Federal Reserve, die Notenbanken Kanadas, Japans, Großbritanniens sowie die Schweizerische Nationalbank den globalen Finanzmärkten mehr Geld zur Verfügung gestellt, um die Schuldenkrise abzuwehren und die Realwirtschaft zu stützen. Die Zentralbanken verständigten sich darauf, die Kosten bestehender Dollar-Swaps ab dem 5. Dezember 2011 um 50 Basispunkte zu vermindern. Sie vereinbarten zudem Tauschgeschäfte, um jederzeit die von Banken benötigte Währung bereitstellen zu können. Die Zentralbanken garantieren so den Geschäftsbanken, dass sie auch in anderen Währungen liquide sind.[88] Gleichzeitig lockerte die chinesische Zentralbank ihre Geldpolitik.[89] Oktober 2013 kündigten die Europäische Zentralbank (EZB), die US-amerikanische Federal Reserve, die Bank von Japan, die Bank von England, die Bank von Kanada und die Schweizerische Nationalbank an, die Swap-Abkommen vom Dezember 2007 dauerhaft beizubehalten.[90]

Konjunkturprogramme

In vielen Ländern wurden im Rahmen der Finanzkrise umfangreiche Konjunkturprogramme und Finanzmarktstabilisierungsgesetze aufgelegt. In den USA sind es der Economic Stimulus Act of 2008 (Umfang des ESA: 150 Milliarden US-Dollar), der Emergency Economic Stabilization Act of 2008 (Umfang des EESA: 700 Milliarden US-Dollar) und der American Recovery and Reinvestment Act of 2009 (Umfang des ARRA: 787 Milliarden US-Dollar). In Deutschland sind es das Finanzmarktstabilisierungsgesetz (Umfang des FMStG: 400 Milliarden Euro), das Maßnahmenpaket „Beschäftigungssicherung durch Wachstumsstärkung“ (Umfang des Konjunkturpaketes I: 50 Milliarden Euro) und das Konjunkturprogramm „Entschlossen in der Krise, stark für den nächsten Aufschwung“ (Umfang des Konjunkturpaketes II: 14 Milliarden Euro). Zur Stabilisierung der Beschäftigung wurden insbesondere die Möglichkeiten zur Kurzarbeit ausgeweitet. In Österreich wurden die Konjunkturpakete I und II und die Steuerreform 2009 (insgesamt knapp zwölf Milliarden Euro) eingeführt.

Weltweit beträgt laut einer Studie von Deutsche Bank Research das gesamte, auf mehrere Jahre verteilte Volumen der Konjunkturprogramme etwa 2000 Milliarden US-Dollar. Ohne die Programme wäre laut DB Research der Rückgang an Bruttoinlandsprodukt erheblich stärker gewesen. Die krisenbedingte Minderung des BIPs beziffert die Studie mit „4000 Mrd.“ US-Dollar.[65] Schließlich kann der Bankensektor nur langsam saniert werden.

Maßnahmen zur Stabilisierung des Bankensystems

Im Rahmen der Krise wurden in den USA und Europa (temporäre) Notverstaatlichungen durchgeführt und sogenannte Bad-Bank-Konzepte (Abwicklungsbanken) eingeführt. In Deutschland wurde mit dem Finanzmarktstabilisierungsfortentwicklungsgesetz vom 17. Oktober 2008 und dem Finanzmarktstabilisierungsfonds (SoFFin) die Möglichkeit geschaffen, dezentral für einzelne Kreditinstitute eine Bad Bank einzurichten.[91][92] Diese soll problembehaftete strukturierte Wertpapiere aufnehmen oder auch ganze defizitäre Geschäftsbereiche sanierungsbedürftiger Banken abwickeln. Stützungsmaßnahmen zugunsten von Finanzinstitutionen erhöhten den staatlichen Bruttoschuldenstand 2008 und 2009 insgesamt um 98 Milliarden Euro. Da es sich überwiegend um Kredite handelt, stehen dem entsprechende Forderungen an die Finanzinstitutionen gegenüber.[93][94]

Seit Oktober 2008 werden Bankschuldverschreibungen weltweit zunehmend vom Staat garantiert. Bis zum Oktober 2009 hat das Volumen staatsgarantierter Bankschuldverschreibungen rund 800 Milliarden US-Dollar erreicht. Über 450 Milliarden US-Dollar entfallen auf Westeuropa, der Rest zum großen Teil auf die USA.[95]

Um das Bankensystem in der Eurozone zu stabilisieren, legte die Europäische Zentralbank ein Ankaufprogramm für Pfandbriefe auf, das „Programm zum Ankauf gedeckter Schuldverschreibungen“, englisch abgekürzt CBPP, und erwarb so bis Juni 2010 Wertpapiere im Wert von 60 Milliarden Euro.[96]

Die damaligen finanztechnischen Verwerfungen in Zentraleuropa und Österreich waren erheblich. Helmut Ettl fasst die damalige Situation wie folgt zusammen: “Die zwei wichtigsten Refinanzierungsbanken, die Schweizer UBS und die Credit Suisse, wären nach der Lehman-Pleite fast in die Luft geflogen. Damit war der Schweizer-Franken-Markt für Geschäftsbanken über Nacht völlig ausgetrocknet, und es wäre keine Anschlussfinanzierung mehr gegeben gewesen.” Die dadurch bedingte sehr dramatische Notlage der österreichischen und in der Folge zentraleuropäischen Banken konnte erst in zahllosen Eilkonferenzen dieser Tage der österr. FMA, Oesterreichische Nationalbank (OeNB), EZB und Schweizerische Nationalbank wiederhergestellt werden.[97]

Nach Joaquín Almunia, Vizepräsident der EU-Kommission, wurden den Banken von Oktober 2008 bis März 2010 Staatshilfen im Rahmen von etwa 4 Bio. Euro genehmigt, davon drei Viertel in Form von staatlichen Garantien. Die Banken nahmen von den Staatsgarantien tatsächlich 994 Milliarden Euro in Anspruch.[98]

Laut Deutscher Bundesbank nahm in Deutschland die Bruttoverschuldung des Staates (Gebietskörperschaften und Sozialversicherungen einschließlich der zuzurechnenden Extrahaushalte) nach vorläufigen Berechnungen zum Jahresende 2010 in Abgrenzung des Maastricht-Vertrages auf 83,2 % des BIP zu (fast 10 Prozentpunkte). Darin würden sich umfangreiche Maßnahmen zur Finanzmarktstabilisierung in Höhe von 241 Mrd. € widerspiegeln, die vor allem im Zusammenhang mit der Hypo Real Estate und der WestLB standen. Seit 2008 sei im Zuge dieser Finanzmarktstützungsmaßnahmen der staatliche Schuldenstand um 335 Mrd. € gestiegen, das entspräche 13,4 % des Bruttoinlandsprodukts. Soweit sich die übernommenen Risikoaktiva zukünftig verwerten ließen, würde der Schuldenstand wieder sinken.[99]

Nach Joaquín Almunia setzten Regierungen der Europäischen Union zwischen 2008 und 2010 1,6 Billionen Euro ein (13 % des BIP), um ihre Banken zu retten. Drei Viertel oder fast 1,2 Billionen Euro dieser Hilfen wurden für Garantien oder Liquiditätshilfen verwendet, die restlichen 400 Milliarden Euro für Kapitalhilfen und erforderliche Abschreibungen.[100]

Eine Studie von Beatrice Weder di Mauro und Kenichi Ueda kommt u. a. zum Ergebnis, dass der Wert von unausgesprochenen staatlichen Garantien für die Banken im Zuge der Finanz- und Bankenkrise zugenommen hat, was zu finanziellen Erleichterungen für die Banken führt.[101]

In der Zeit von 2008 bis 2011 stützten die Länder der Europäischen Union die Bankbranche mit 1,6 Billionen Euro.[102] Ebenfalls wurde auf nationaler Ebene, insbesondere in Frankreich, sowie auf europäischer Ebene eine Reihe von neuen Regulierungen verabschiedet.[103] Die EU vereinheitlichte und verschärfte diverse Aspekte des Bankenrechts. Insbesondere gehören dazu die Verpflichtung von Finanzinstitutionen, im Voraus für den Fall eines Bankrotts Abwicklungspläne zu entwickeln sowie Frühinterventionsbefugnisse und das Recht für Aufsichtsbehörden, Sonderverwalter für Banken zu bestellen.[104] Kritiker, insbesondere unabhängige sowie grüne Europaparlamentarier, kritisieren jedoch die Maßnahmen als unzureichend, das Verhalten der dominierenden konservativen und sozialistischen Europaparteien als Finanzindustrie-freundlich sowie die mangelnde Regulierung in wichtigen Bereichen wie dem Schattenbankwesen.[105]

Reformvorschläge der G-20-Staaten

Gipfeltreffen im November 2008

Unter dem akuten Eindruck der Finanzkrise fand vom 14. bis 16. November 2008 ein Treffen auf Ebene der Staats- und Regierungschefs der G20-Staaten (zuzüglich Niederlande und Spanien) in Washington statt, um die Grundlagen einer Reform der internationalen Finanzmärkte zu beraten und umzusetzen. Dieses hochrangige Treffen wurde in der deutschsprachigen Presse auch Weltfinanzgipfel genannt. Ziel war die Vereinbarung von internationalen Regelungen, um die Wiederholung einer Finanzkrise zu vermeiden. Ein Katalog mit knapp 50 Einzelmaßnahmen wurde verabschiedet.[106] 28 dieser Einzelvorschläge sollten bis 31. März 2009 umgesetzt werden, die weiteren Punkte mittelfristig. Die Teilnehmer gaben Tendenzen zum Protektionismus eine klare Absage, sie bekannten sich ausdrücklich zu den Prinzipien eines freien Marktes und eines offenen Handels. Zudem wurde eine effektivere Regulierung der Finanzmärkte gefordert. Unter anderem wurden folgende Maßnahmen vereinbart:

- eine bessere Überwachung der Ratingagenturen,

- eine stärkere Reglementierung von spekulativen Hedgefonds sowie anderer bislang unregulierter Finanzprodukte,

- Festlegung von Bewertungsmaßstäben für komplexe Finanzprodukte,

- Erhöhung der Eigenkapitalpuffer von Finanzinstitutionen,

- Harmonisierung und Überarbeitung von Bilanzierungsregeln,

- Orientierung der Anreizsysteme von Managern an mittelfristigen Zielen,

- Schutz vor unfairem Wettbewerb durch die Trockenlegung von Steueroasen,

- Stärkung des Internationalen Währungsfonds,

- ein besserer Schutz der Verbraucher durch transparentere Informationen.

Jedes Teilnehmerland verpflichtet sich, die Maßnahmen in nationales Recht umzusetzen.

Nachfolgende Gipfeltreffen

Eine Folgekonferenz fand am 1./2. April 2009 in London statt. Neben der Konkretisierung verschiedener Punkte des ersten Treffens wurden ergänzend Maßnahmen zur Konjunkturbelebung verabschiedet:[107][108]

- Die G20-Länder beschlossen ein Programm von 1,1 Billionen US-Dollar zur Belebung der Weltkonjunktur, insbesondere des Welthandels, sowie zur Verbesserung der Situation in den Entwicklungsländern. Im Einzelnen:

- Die Mittel für den IWF sollen auf 750 Milliarden US-Dollar erhöht werden.

- An neuen Sonderziehungsrechten sollen 250 Milliarden US-Dollar zugeteilt werden.

- Über Multilaterale Entwicklungsbanken sollen zusätzlich mindestens 100 Milliarden US-Dollar gewährt werden.

- Bis Ende 2010 sollte eine fiskalpolitische Ausweitung von 5 Billionen US-Dollar erfolgen, welche der Weltproduktion laut G20 einen Impuls von 4 % erteilen sollte.[109] Kritiker argumentierten jedoch, dass es sich bei dieser Summe lediglich um Gelder handelte, die von den Teilnehmern bereits vor der Konferenz freigegeben worden waren.[110] Andere sprachen von einer „Bestandsaufnahme“ und hielten die Zahl zudem für übertrieben.[111] Laut IWF hat sich das nicht preisbereinigte weltweite Bruttoinlandsprodukt von 2009 bis 2010 um 5,1 % erhöht.[112]

- Zur Bekämpfung von Steueroasen und Geldwäsche hat die OECD eine schwarze Liste (Costa Rica, Malaysia, Philippinen, Uruguay) sowie eine graue Länderliste veröffentlicht.

- Reformen und eine Stärkung der internationalen Finanzinstitutionen, insbesondere IWF und Weltbank, wurden beschlossen.

- Maßnahmen zur systematischen Regulierung und Überwachung von Hedgefonds und ähnlichen Finanzanlagekonstruktionen wurden konkretisiert.

- Das bereits im November erklärte Ziel, die Eigenkapitalbasis von Kreditinstituten zu stärken, wurde durch konkrete Maßnahmen ergänzt.

- Es wurde das Ziel vereinbart, dass sich Managervergütungen nicht an kurzfristigen Erfolgen, sondern an langfristigen Zielen orientieren sollen.

- Das Bekenntnis zum Freihandel wurde erneut bekräftigt.

Bei den weiteren G20-Treffen am 24./25. September 2009 in Pittsburgh[113] und am 26./27. Juni 2010 in Toronto[114] waren die Schwerpunkte unverändert eine Reform und Stärkung der Finanzsysteme sowie das Wiedererreichen eines starken Wirtschaftswachstums. Hinzu kam die Forderung nach Nachhaltigkeit und Ausgewogenheit bei der Erreichung der Wachstumsziele.

Reformvorschläge der EU

Am 16. Februar 2013 trat die EU-Verordnung zur Regulierung des außerbörslichen Derivatehandels („EMIR-Verordnung“) in Kraft, die für den außerbörslichen Derivatehandel die Abwicklung über Clearing-Stellen sowie die Meldung an ein Transaktionsregister vorschreibt.[115]

Im Jahr 2014 wurde die Europäische Bankenunion beschlossen, mit der ein einheitlicher Bankenaufsichtsmechanismus und ein einheitlicher Bankenabwicklungsmechanismus wirksam wurden. Als abschließenden Baustein des Regulierungsrahmens für das europäische Bankenwesen hat der Binnenmarktkommissar Michel Barnier auf Basis des Berichts einer Expertengruppe unter dem Vorsitz von Erkki Liikanen am 29. Januar 2014 einen Vorschlag für eine Bankenstrukturreform vorgelegt.[116][117]

Nachdem die Kommissionspräsidentschaft von José Manuel Barroso auf Jean-Claude Juncker gewechselt war, scheiterte dieser Vorschlag der EU-Kommission am 26. Mai 2015 im Wirtschaftsausschuss des Europäischen Parlaments.[117][118][119][120]

Im Juni 2015 hatten sich die EU-Finanzminister einstimmig für Trennbanken-Regeln ausgesprochen.[121][122] Als nächsten Schritte muss das Europäische Parlament einen Standpunkt erarbeiten, danach werden Verhandlungen zwischen Europäischem Rat und Europäischem Parlament stattfinden,[123][124] die jedoch zu stocken scheinen.[125][126]

Im Kommissionsvorschlag wird ein Verbot des Eigenhandels vorgeschlagen und andere hochriskante Handelstätigkeiten sollen in rechtlich selbstständige Institute verlagert werden.[123] Ergänzend zu dem Vorschlag hat die Kommission flankierende Maßnahmen zur Förderung der Transparenz bestimmter Transaktionen im Schattenbankwesen verabschiedet.[116]

Dokumentationen und Spielfilme

- Inside the Meltdown, Dokumentation, 2009

- Kapitalismus: Eine Liebesgeschichte, Dokumentarfilm von Michael Moore, USA 2009

- Company Men, Spielfilm, USA 2010

- Inside Job, Dokumentarfilm von Charles H. Ferguson, USA 2010

- Wall Street: Geld schläft nicht, Spielfilm, USA 2010

- Der große Crash – Margin Call, Spielfilm, USA 2011

- Too Big to Fail – Die große Krise, Spielfilm, USA 2011

- Money, Power & Wall Street, Dokumentation, 2012

- Assault on Wall Street, Spielfilm, Kanada 2013

- Master of the Universe – Der Banker, Dokumentarfilm von Marc Bauder, Deutschland/Österreich 2013

- The Big Short, Spielfilm, USA 2015

Siehe auch

Literatur

- Ben S. Bernanke: The Courage to Act: A Memoir of a Crisis and Its Aftermath. W. W. Norton & Company, New York City 2015, ISBN 978-0-3932-4721-3

- Markus K. Brunnermeier: Deciphering the Liquidity and Credit Crunch. In: Journal of Economic Perspectives, Bd. 23, Nr. 1, Winter 2009, S. 77–100 (PDF; 240 kB).

- Generalversammlung der Vereinten Nationen: The Commission of Experts of the President of the UN General Assembly on Reforms of the International Monetary and Financial System („Stiglitz-Kommission“).

- Stuart Jenks: Banken und Finanzkrisen, Vlg. Schmidt-Römhild, Lübeck 2012, ISBN 978-3-7950-4512-8.

- Max Otte: Die Finanzkrise und das Versagen der modernen Ökonomie, in: Aus Politik und Zeitgeschichte 52/2009, S. 9–16.

- Susanne Schmidt: Markt ohne Moral – Das Versagen der internationalen Finanzelite, Vlg. Droemer Knaur, München 2010, ISBN 978-3-426-27541-2.

- The Financial Crisis Inquiry Commission (FCIC): The Financial Crisis Inquiry Report, Januar 2011, ISBN 978-0-16-087727-8 (auch online: http://www.gpo.gov/fdsys/pkg/GPO-FCIC/pdf/GPO-FCIC.pdf PDF, 5,5 MB)

- Falk Illing: Deutschland in der Finanzkrise, Chronologie der deutschen Wirtschaftspolitik 2007–2012, Vlg. Springer VS, Wiesbaden 2012, ISBN 978-3-531-19824-8.

- Martin Wolf: The Shifts and the Shocks. What We’ve Learned – and Still Have to Learn – from the Financial Crisis. Penguin Books, New York City 2014, ISBN 978-1-59420-544-6.

- Nomi Prins: Collusion: How Central Bankers Rigged the World, Nation Books 2018, ISBN 978-1568585628

Weblinks

- Martin Hellwig: Systemic Risk in the Financial Sector:An Analysis of the Subprime-Mortgage Financial Crisis (PDF; 786 kB), Max Planck Institute for Research on Collective Goods, Bonn, November 2008.

- Bank für Internationalen Zahlungsausgleich: aktuelle Statements von Zentralbankern. BIZ, 79. Jahresbericht 2009

- OECD: Financial Market Trends

- Barry Eichengreen, Kevin H. O’Rourke: A Tale of Two Depressions, VoxEU.org, 2009.

- Institut für Wirtschaftsforschung Halle: Themenheft: Weltfinanzkrise (PDF; 14,0 MB) vom 31. März 2009 (abgerufen am 25. Juni 2009).

- Deutsche Bundesbank: Finanzstabilitätsbericht 2009, Frankfurt am Main, November 2009 (PDF)

- Ralf Hoppe, Beat Balzli, Hauke Goos, Jochen Brenner, Frank Hornig, Ulrich Fichtner, Ansbert Kneip und Klaus Brinkbäumer: Der Bankraub. In: Der Spiegel, 17. November 2008 (Mit Henri-Nannen-Preis für besonders verständliche und anschauliche Dokumentation eines komplexen aktuellen oder geschichtlichen Sachverhaltes ausgezeichnet)

- Globale Finanzkrise auf dem Informationsportal zur politischen Bildung

- Grafik: Globale Finanz- und Wirtschaftskrise, aus: Zahlen und Fakten: Globalisierung, Bundeszentrale für politische Bildung/bpb

- Politikwissenschaftliche Literatur zum Thema Weltfinanzkrise in der Annotierten Bibliografie der Politikwissenschaft

- „Entwicklung der Finanzmarktkrise – Von der US-Subprime-Krise zum Bad Bank-Gesetz Bundesministerium der Finanzen“ Deutschland 22. Dezember 2009

- Grafik: Arbeitslosigkeit in Europa nach der Finanz- und Wirtschaftskrise, aus: Zahlen und Fakten: Europa, www.bpb.de

- Gerhard Strate, Strafrechtliche Aufarbeitung der Finanzkrise [2]

- Inside the Meltdown 4-teilige PBS-Dokumentation zur Finanzkrise, sowie zusätzliche Hintergrundartikel und detaillierte Experteninterviews (englisch)

- Money, Power & Wall Street 4-teilige PBS-Dokumentation zur Finanzkrise, sowie zusätzliche Hintergrundartikel und detaillierte Experteninterviews (englisch)

Einzelnachweise

- Dorothea Schäfer, „Geborgtes Vertrauen auch nach zehn Jahren Dauerfinanzkrise“ in diw-Wochenbericht 9. August 2017 [1]

- Vier Billionen Dollar Schaden durch Krise. In: Salzburger Nachrichten. 22. April 2009, S. 15 (Artikelarchiv).

- IMW: International Financial Stability Report, April 2009, Chapter 1: Stabilizing the Global Financial System and Mitigating Spillover Risks (PDF; 1,8 MB), Tabelle 1.3.

- The Financial Crisis Inquiry Report, FCIC, Januar 2011

- Robert J. Shiller, The Subprime Solution: How Today’s Global Financial Crisis Happened, and what to Do about it, Princeton University Press, 2012, ISBN 978-0-691-15632-3, Einleitung, S. xii

- Robert J. Shiller: The Subprime Solution: How Today’s Global Financial Crisis Happened, and what to Do about it, Princeton University Press, 2012, ISBN 978-0-691-15632-3, S. 5

- Kristopher S. Gerardi, Andreas Lehnert, Shane M. Sherland, Paul S. Willen, Making sense of the subprime crisis, Working Paper, Federal Reserve Bank of Atlanta, No. 2009-2, S. 48

- Bank für Internationalen Zahlungsausgleich, 78. Jahresbericht, S. 8

- Carmen M. Reinhart, Kenneth S. Rogoff: Is the 2007 US sub-prime financial crisis so different? An international historical comparison, 2008, American Economic Review 98, Nr. 2, S. 339–344, hier S. 342–344 doi:10.1257/aer.98.2.339

- How income inequality contributed to the Great Recession The Guardian, Till van Treeck vom 9. Mai 2012

- Leveraging Inequality International Monetary Fund, Michael Kumhof und Romain Rancière vom Dezember 2010

- Vgl. Robert Reich: Nachbeben – Amerika am Wendepunkt Campus-Verlag, Frankfurt New York 2010, ISBN 978-3-593-39247-9.

- Vgl. Raghuram Rajan: Verwerfungen, Finanzbuch Verlag, München 2012, ISBN 978-3-89879-685-9.

- Vgl. Joseph Stiglitz: Der Preis der Ungleichheit. Wie die Spaltung der Gesellschaft unsere Zukunft bedroht. Siedler, München 2012, ISBN 3-8275-0019-2.

- Till van Treeck, Simon Sturn (2012): Income inequality as a cause of the Great Recession? A survey of current debates. ILO Conditions of Work and Employment Series No. 39

- Unequal = Indebted International Monetary Fund, Michael Kumhof und Romain Rancière vom September 2011

- Hermann Remsperger: Wahnsinn am Abgrund, FAZ.net 2. Mai 2011

- The Financial Crisis Inquiry Report: Final Report of the National Commission on the Causes of the Financial and Economic Crisis in the United States, Financial Crisis Inquiry Commission, S. xxvi

- The Financial Crisis Inquiry Report: Final Report of the National Commission on the Causes of the Financial and Economic Crisis in the United States, Financial Crisis Inquiry Commission, S. xxvii

- President Hosts Conference on Minority Homeownership. In: archives.gov. Office of the Press Secretary, 15. Oktober 2002, abgerufen am 29. Januar 2016 (englisch).

- International Business: Bush drive for home ownership fueled housing bubble. In: nytimes.com. Jo Becker, Sheryl Gay Stolberg, Stephen Labaton, 21. Dezember 2008, abgerufen am 29. Januar 2016 (englisch).

- Weekly Address: Growing the Housing Market and Supporting our Homeowners. In: whitehouse.gov. Office of the Press Secretary, 11. Mai 2013, abgerufen am 29. Januar 2016 (englisch).

- The Financial Crisis Inquiry Report: Final Report of the National Commission on the Causes of the Financial and Economic Crisis in the United States, Financial Crisis Inquiry Commission, S. xxv

- Rupert Neate: Ratings agencies suffer „conflict of interest“, says former Moody’s boss, The Guardian, 22. August 2011

- Kathleen L. Casey: In Search of Transparency, Accountability, and Competition: The Regulation of Credit Rating Agencies, sec.gov, 6. Februar 2009

- Ratingagentur: Millionenstrafe für Moody’s wegen geschönter Ratings. Zeit Online, 14. Januar 2017, abgerufen am 14. Januar 2017.

- Ben Bernanke: Some Reflections on the Crises and the Policy Responses in: Robert M. Solow, Alan S. Blinder, Andrew W. Loh, Rethinking the Financial Crisis, Russell Sage Foundation, 2013, ISBN 978-1-61044-815-4, S. 4

- The Financial Crisis Inquiry Report: Final Report of the National Commission on the Causes of the Financial and Economic Crisis in the United States, Financial Crisis Inquiry Commission, S. xvii

- Die Finanzkrise meistern – Wachstumskräfte stärken. Jahresgutachten 2008/2009 des Sachverständigenrates zur Begutachtung der gesamtwirtschaftlichen Entwicklung, Ziffer 174.

- Ben Bernanke, Some Reflections on the Crises and the Policy Responses in: Robert M. Solow, Alan S. Blinder, Andrew W. Loh, Rethinking the Financial Crisis, Russell Sage Foundation, 2013, ISBN 978-1-61044-815-4, S. 7

- Paul Krugman, The Return of Depression Economics and the Crisis of 2008, W. W. Norton & Company, 2009, ISBN 978-0-393-33780-8, S. 170–172

- VIII. Schlussbemerkungen: Die schwierige Aufgabe der Schadensbegrenzung (PDF) BIZ, 78. Jahresbericht, 30. Juni 2008, S. 159–174 (S. 167 f.).

- Benedikt Fehr: Der Weg in die Krise, Frankfurter Allgemeine Zeitung, 17. März 2008.

- I. Einleitung: Das Ende einer unhaltbaren Situation (PDF) BIZ, 78. Jahresbericht, 30. Juni 2008, S. 3–12 (S. 8 f.).

- Annual Report of the Council of Economic Advisers. United States Government, Washington D.C.. March 2009. Archiviert vom Original am 25. August 2009. Abgerufen am 5. Juni 2009., S. 63 f.

- USA: Höchste Arbeitslosenzahl seit 1967 tagesanzeiger.ch, 29. Januar 2009 (abgerufen am 18. Oktober 2010)

- Banken-Erfolge: Auch Wells Fargo und Morgan Stanley melden hohe Gewinne spiegel.de, 21. Oktober 2009 (abgerufen am 18. Oktober 2010)

- Errechnet nach Angaben der ameco-Datenbank.

- Paul Krugman: Die neue Weltwirtschaftskrise, Campus Verlag Frankfurt/New York 2009, ISBN 978-3-593-38933-2, S. 175

- Markus K. Brunnermeier: Deciphering the Liquidity and Credit Crunch. In: Journal of Economic Perspectivest, Bd. 23, Nr. 1, Winter 2009, S. 77–100 (PDF, S. 81).

- Rainer Sommer: Die Subprime-Krise in den Vereinigten Staaten, Bundeszentrale für politische Bildung, 20. Januar 2012

- Hartmann-Wendels, Hellwig, Hüther, Jäger: Arbeitsweise der Bankenaufsicht vor dem Hintergrund der Finanzkrise. Studie des IdW Köln, 2009. S. 28.

- Hartmann-Wendels, Hellwig, Hüther, Jäger: Arbeitsweise der Bankenaufsicht vor dem Hintergrund der Finanzkrise. Studie des IdW Köln, 2009. S. 28.

- Markus K. Brunnermeier: Deciphering the Liquidity and Credit Crunch. S. 79.

- Vgl. zum Schattenbankensystem auch CESifo-Group München: The EEAG Report on the European Community 2009, passim, ISSN 1865-4568.

- Recently released data confirm productivity slowdown ahead of crisis, OECD, abgerufen 14. Mai 2009.

- Nach Hans-Werner Sinn (Kasinokapitalismus 2009, S. 226) stieß die Finanzkrise auf einen bereits länger andauernden realwirtschaftlichen Abschwung

- The Economist, 25.–31. Oktober 2008, Abb. S. 82

- I. Einleitung: Das Ende einer unhaltbaren Situation. BIZ, 78. Jahresbericht, 30. Juni 2008, S. 3–12 (PDF, S. 3): „Die Turbulenzen brachen aus, als einige wenige Fonds mit Anlagen in strukturierte Finanzprodukte, die mit jüngeren US-„Subprime“-Hypotheken unterlegt waren, die Rücknahme von Anteilen aussetzten.“

- Gretchen Morgenson: Bear Stearns Says Battered Hedge Funds Are Worth Little. The New York Times, 18. Juni 2007.

- Global Financial Stability Report. IWF, Oktober 2008. (PDF)

- Jahresbericht der Europäischen Zentralbank, S. 37 (PDF).

- Schlaglichter der Wirtschaftspolitik, BMWi, Monatsbericht März 2009. Brief des Wissenschaftlichen Beirates beim Bundesministerium für Wirtschaft und Technologie an Bundesminister Michael Glos vom 23. Januar 2009. ( PDF (Memento des Originals vom 23. September 2015 im Internet Archive)

Info: Der Archivlink wurde automatisch eingesetzt und noch nicht geprüft. Bitte prüfe den Link gemäß Anleitung und entferne dann diesen Hinweis.)

Info: Der Archivlink wurde automatisch eingesetzt und noch nicht geprüft. Bitte prüfe den Link gemäß Anleitung und entferne dann diesen Hinweis.) - Floyd Norris: High & Low Finance; Market Shock: AAA Rating May Be Junk. New York Times, 20. Juli 2007.

- Die Finanzkrise meistern – Wachstumskräfte stärken, Sachverständigenrat zur Begutachtung der gesamtwirtschaftlichen Entwicklung (SVR), Jahresgutachten 2008/2009, S. 120.

- Jahresgutachten 2011/2012, Zweites Kapitel „I. Weltwirtschaft: Die Krise ist noch nicht ausgestanden“ (Memento des Originals vom 18. Januar 2012 im Internet Archive)

Info: Der Archivlink wurde automatisch eingesetzt und noch nicht geprüft. Bitte prüfe den Link gemäß Anleitung und entferne dann diesen Hinweis., Sachverständigenrat zur Begutachtung der gesamtwirtschaftlichen Entwicklung

Info: Der Archivlink wurde automatisch eingesetzt und noch nicht geprüft. Bitte prüfe den Link gemäß Anleitung und entferne dann diesen Hinweis., Sachverständigenrat zur Begutachtung der gesamtwirtschaftlichen Entwicklung - Gary B. Gorton, The Subprime Panic, Yale ICF Working Paper No. 08–25, 30. September 2008, S. 1

- Siehe Abbildung 7 in The Global Economy and Financial Crisis, IWF

- Bericht zur Finanzstabilität. Juni 2008, Schweizerische Nationalbank (PDF; 894 kB), S. 12.

- Bericht zur Finanzstabilität. Juni 2008, Schweizerische Nationalbank (PDF; 894 kB), S. 12, 19.

- Dorothea Schäfer: Agenda für eine neue Finanzmarktarchitektur (PDF; 289 kB). In: DIW: Wochenbericht, 17. Dezember 2008.

- Die Gesamtheit der finanzpolitisch relevanten EU-Beschlüsse zur Griechenland- und zur Eurokrise, d. h. in den Tagen und Nächten vom 7. bis einschließlich zum 9. Mai, wird erkennbar aus verschiedenen öffentlich einsehbaren Archiven, z. B. aus den archivierten Nachrichten des Deutschlandfunks, siehe zum Beispiel den zweiten Abschnitt in http://www.dradio.de/nachrichten/20100509080000 .

- Details: siehe z. B. EU beschließt Multi-Milliarden-Stütze für den Euro, Spiegel Online vom 10. Mai 2010, abgerufen am 30. Mai 2010.

- IWF erhöht Prognose über Kosten der Finanzkrise auf 11,9 Billionen US-Dollar

- Bernhard Graf und Stefan Schneider: „Wie bedrohlich sind die mittelfristigen Inflationsrisiken?“ In: Deutsche Bank Research 30. April 2009 (PDF; 301 kB)

- Pressemitteilung 13. Januar 2010 des Statistischen Bundesamts

- Eurostat Rückgang der Industrieproduktion über 20 % (Memento des Originals vom 29. Januar 2012 im Internet Archive)

Info: Der Archivlink wurde automatisch eingesetzt und noch nicht geprüft. Bitte prüfe den Link gemäß Anleitung und entferne dann diesen Hinweis. (PDF; 306 kB)

Info: Der Archivlink wurde automatisch eingesetzt und noch nicht geprüft. Bitte prüfe den Link gemäß Anleitung und entferne dann diesen Hinweis. (PDF; 306 kB) - Universität Münster, Pfister, Folie Nr. 5 (Memento des Originals vom 19. Januar 2012 im Internet Archive)

Info: Der Archivlink wurde automatisch eingesetzt und noch nicht geprüft. Bitte prüfe den Link gemäß Anleitung und entferne dann diesen Hinweis. (PDF; 205 kB)

Info: Der Archivlink wurde automatisch eingesetzt und noch nicht geprüft. Bitte prüfe den Link gemäß Anleitung und entferne dann diesen Hinweis. (PDF; 205 kB) - Lageberichterstattung vor dem Hintergrund der Finanzkrise, S. 12 (Seite nicht mehr abrufbar, Suche in Webarchiven)

Info: Der Link wurde automatisch als defekt markiert. Bitte prüfe den Link gemäß Anleitung und entferne dann diesen Hinweis., PricewaterhouseCoopers (PDF)

Info: Der Link wurde automatisch als defekt markiert. Bitte prüfe den Link gemäß Anleitung und entferne dann diesen Hinweis., PricewaterhouseCoopers (PDF) - Guidance 2010 – Prognosen in Krisenzeiten, S. 7 (Memento des Originals vom 3. Dezember 2012 im Internet Archive)

Info: Der Archivlink wurde automatisch eingesetzt und noch nicht geprüft. Bitte prüfe den Link gemäß Anleitung und entferne dann diesen Hinweis., cometis AG (PDF; 1,0 MB)

Info: Der Archivlink wurde automatisch eingesetzt und noch nicht geprüft. Bitte prüfe den Link gemäß Anleitung und entferne dann diesen Hinweis., cometis AG (PDF; 1,0 MB) - Welthungerhilfe-Nahrungsmittelstudie (Memento vom 11. Dezember 2011 im Internet Archive)

- Oxfam Fact Sheet (PDF; 200 kB)

- UNCTAD (2009): The global economic crisis: systemic failures and multilateral remedies. Chapter III: Managing the financialization of commodity futures trading. S. 38

- John Baffes, Tassos Haniotis, Placing the 2006/08 Commodity Price Boom into Perspective, Policy Research Working Paper, The World Bank Development Prospects Group, July 2010, S. 20

- 1.02 billion people hungry. One sixth of humanity undernourished – more than ever before., FAO, 19. Juni 2009.

- Grafik und Text: Globale Finanz- und Wirtschaftskrise 2008/2009, aus: Zahlen und Fakten: Globalisierung, Bundeszentrale für politische Bildung/bpb

- Grafik und Text: Entwicklung des grenzüberschreitenden Warenhandels, aus: Zahlen und Fakten: Globalisierung, Bundeszentrale für politische Bildung/bpb

- Grafik und Text: Aktienbestand und Aktienhandel, aus: Zahlen und Fakten: Globalisierung, Bundeszentrale für politische Bildung/bpb

- Grafik und Text: Öffentlicher Schuldenstand EU-28 und ausgewählte europäische Staaten, aus: Zahlen und Fakten: Europa, www.bpb.de

- Grafik und Text: Arbeitslosigkeit EU-28 und ausgewählte europäische Staaten, aus: Zahlen und Fakten: Europa, www.bpb.de

- Banken buhlen um Dollar-Kredite der EZB. Financial Times Deutschland, 11. September 2008.

- „Fed drängte die EZB zur Dollarleihe“, faz.net, 25. Januar 2013

- Gemeinsame Aktion – Notenbanken verleihen abermals Milliarden. FAZ.net, 18. September 2008.

- Sieben Notenbanken senken gemeinsam den Leitzins, NZZ Online, 8. Oktober 2008 (abgerufen am 1. Mai 2009).

- Monetary policy decisions. EZB, 6. November 2008.

- Bank of England Reduces Bank Rate by 1.0 Percentage Points to 2.0 % (Memento des Originals vom 31. Dezember 2008 im Internet Archive)

Info: Der Archivlink wurde automatisch eingesetzt und noch nicht geprüft. Bitte prüfe den Link gemäß Anleitung und entferne dann diesen Hinweis., bankofengland.co.uk, 4. Dezember 2008 (abgerufen am 1. Mai 2009); Meldung der Bank of England (Memento des Originals vom 18. Dezember 2008 im Internet Archive)

Info: Der Archivlink wurde automatisch eingesetzt und noch nicht geprüft. Bitte prüfe den Link gemäß Anleitung und entferne dann diesen Hinweis., bankofengland.co.uk, 4. Dezember 2008 (abgerufen am 1. Mai 2009); Meldung der Bank of England (Memento des Originals vom 18. Dezember 2008 im Internet Archive)  Info: Der Archivlink wurde automatisch eingesetzt und noch nicht geprüft. Bitte prüfe den Link gemäß Anleitung und entferne dann diesen Hinweis. vom 6. November 2008.

Info: Der Archivlink wurde automatisch eingesetzt und noch nicht geprüft. Bitte prüfe den Link gemäß Anleitung und entferne dann diesen Hinweis. vom 6. November 2008. - US-Bankensystem erhält Hilfe von der EZB – Konzertierte Aktion von Notenbanken sichert US-Instituten Zugang zu Liquidität in Euro, Yen, Pfund und Schweizer Franken, Handelsblatt, 7. April 2009.

- „Grosse Notenbanken versorgen Banken mit Liquidität – Kursfeuerwerk an den Börsen – auch SNB beteiligt“, NZZ Online

- Bettina Schulz, Patrick Welter, Stefan Ruhkamp: „Schuldenkrise – Notenbankallianz löst Kursrally aus.“ FAZOnline 30. November 2011

- Philip Plickert, Patrick Welter und Jürgen Dunsch: „Zentralbanken leihen sich dauerhaft Devisen“. faz.net vom 31. Oktober 2013

- BMF zur deutschen Bad Bank-Lösung (Memento des Originals vom 15. Juni 2009 im Internet Archive)

Info: Der Archivlink wurde automatisch eingesetzt und noch nicht geprüft. Bitte prüfe den Link gemäß Anleitung und entferne dann diesen Hinweis.

Info: Der Archivlink wurde automatisch eingesetzt und noch nicht geprüft. Bitte prüfe den Link gemäß Anleitung und entferne dann diesen Hinweis. - Bad Bank-Varianten (PDF; 38 kB)

- Bundesbankpressenotiz 19. April 2010 – Maastricht-Schuldenstand 2009 (Memento des Originals vom 23. April 2010 im Internet Archive)

Info: Der Archivlink wurde automatisch eingesetzt und noch nicht geprüft. Bitte prüfe den Link gemäß Anleitung und entferne dann diesen Hinweis.

Info: Der Archivlink wurde automatisch eingesetzt und noch nicht geprüft. Bitte prüfe den Link gemäß Anleitung und entferne dann diesen Hinweis. - Pressemeldung des Bundestages vom 11. Mai 2010 (Memento des Originals vom 17. Mai 2010 im Internet Archive)

Info: Der Archivlink wurde automatisch eingesetzt und noch nicht geprüft. Bitte prüfe den Link gemäß Anleitung und entferne dann diesen Hinweis.

Info: Der Archivlink wurde automatisch eingesetzt und noch nicht geprüft. Bitte prüfe den Link gemäß Anleitung und entferne dann diesen Hinweis. - Deutsche Bundesbank: Finanzstabilitätsbericht 2009, Schaubild 1.1.4.

- Tim Oliver Berg, Kai Carstensen: Baldige Rückkehr zur alten Rolle erforderlich!, in: Wirtschaftsdienst, 92. Jg. (2012), H. 2, Zeitgespräch, S. 79–94, doi:10.1007/s10273-012-1332-0.

- Vgl. Bernhard Ecker “10 Jahre Lehman-Pleite: Leben nach der Panik-Attacke” in Der Trend vom 10. August 2018.

- Pressemeldung der EU-Kommission vom 27. Mai 2010

- Pressemitteilung der Deutschen Bundesbank 13. April 2011 (Memento des Originals vom 16. April 2011 im Internet Archive)

Info: Der Archivlink wurde automatisch eingesetzt und noch nicht geprüft. Bitte prüfe den Link gemäß Anleitung und entferne dann diesen Hinweis.

Info: Der Archivlink wurde automatisch eingesetzt und noch nicht geprüft. Bitte prüfe den Link gemäß Anleitung und entferne dann diesen Hinweis. - Joaquín Almunia Vice President of the European Commission responsible for Competition Policy Restructuring EU banks: The role of State aid control CEPS Lunchtime Meeting Brussels, 24. Februar 2012

- Olaf Storbeck, „Wie Steuerzahler die Banken füttern“, Handelsblatt 14. Juni 2012

- „Steuerzahler stützte Bankensektor mit 1,6 Billionen Euro“, Süddeutsche Zeitung, 21. Dezember 2012

- Bankwesen Krisenbewältigung (Memento vom 13. Mai 2013 im Internet Archive), Europäische Kommission , etwa Juni 2012

- Neue Krisenmanagement-Maßnahmen zur Vermeidung künftiger Bankenrettungen, EU-Pressemitteilung, 6. Juni 2012

- EU-Abgeordnete torpedieren Bankenkontrolle (Memento des Originals vom 3. Januar 2013 im Internet Archive)

Info: Der Archivlink wurde automatisch eingesetzt und noch nicht geprüft. Bitte prüfe den Link gemäß Anleitung und entferne dann diesen Hinweis., Pressemitteilung von H.P. Martin, unabhängiger Europaabgeordneter, 22. Oktober 2012

Info: Der Archivlink wurde automatisch eingesetzt und noch nicht geprüft. Bitte prüfe den Link gemäß Anleitung und entferne dann diesen Hinweis., Pressemitteilung von H.P. Martin, unabhängiger Europaabgeordneter, 22. Oktober 2012 - Abschlusserklärung im Wortlaut; Veröffentlichung der Abschlusserklärung auf der Website der Bundesregierung von Deutschland (Memento des Originals vom 7. Februar 2009 im Internet Archive)

Info: Der Archivlink wurde automatisch eingesetzt und noch nicht geprüft. Bitte prüfe den Link gemäß Anleitung und entferne dann diesen Hinweis.

Info: Der Archivlink wurde automatisch eingesetzt und noch nicht geprüft. Bitte prüfe den Link gemäß Anleitung und entferne dann diesen Hinweis. - „Das hat der G20-Gipfel beschlossen“, Handelsblatt

- Zu den Communiqués der G20-Gruppe (Memento des Originals vom 10. April 2009 im Internet Archive)

Info: Der Archivlink wurde automatisch eingesetzt und noch nicht geprüft. Bitte prüfe den Link gemäß Anleitung und entferne dann diesen Hinweis.

Info: Der Archivlink wurde automatisch eingesetzt und noch nicht geprüft. Bitte prüfe den Link gemäß Anleitung und entferne dann diesen Hinweis. - G20 – top ten outcomes. Archiviert vom Original am 25. Januar 2010; abgerufen am 19. Dezember 2011.

- Andreas Oldag: G-20-Gipfel – Der Billionen-Trick, Süddeutsche Zeitung, 4. April 2009, Zugriff am 19. Dezember 2011

- Carsten Volkery: G-20-Gipfel in London: Industriestaaten feiern Billionen-Kompromiss, Spiegel online, 2. April 2009, Zugriff am 19. Dezember 2011

- Vergleich der Bruttoinlandsprodukte von 2009 und 2010, imf.org, Zugriff am 19. Dezember 2011

- Abschlussdokument des G20-Gipfeltreffens in Pittsburgh (Memento des Originals vom 15. August 2009 im Internet Archive)

Info: Der Archivlink wurde automatisch eingesetzt und noch nicht geprüft. Bitte prüfe den Link gemäß Anleitung und entferne dann diesen Hinweis.

Info: Der Archivlink wurde automatisch eingesetzt und noch nicht geprüft. Bitte prüfe den Link gemäß Anleitung und entferne dann diesen Hinweis. - Abschlussdokument des G20-Gipfeltreffens in Toronto (Memento des Originals vom 24. September 2010 im Internet Archive)

Info: Der Archivlink wurde automatisch eingesetzt und noch nicht geprüft. Bitte prüfe den Link gemäß Anleitung und entferne dann diesen Hinweis.

Info: Der Archivlink wurde automatisch eingesetzt und noch nicht geprüft. Bitte prüfe den Link gemäß Anleitung und entferne dann diesen Hinweis. - Das alte Versteckspiel, von Günter Heismann, Die Zeit, 14. März 2013

- Pressemitteilung: Strukturreform des Bankensektors in der EU, Europäische Kommission, 29. Januar 2014

- Trennbanken: Getrennt um geeint zu sein, Nina Hoppe, 30. Juli 2015

- EU-Parlamentsausschuss verpasst Einigung, Handelsblatt, 26. Mai 2015

- Bericht aus Brüssel, Vertretung des Landes Hessen bei der Europäischen Union, 11/2015 vom 5. Juni 2015

- Trennbanken-Idee vor dem Aus, von Elisa Simantke, Der Tagesspiegel, 5. Mai 2015

- EU-Finanzminister einigen sich auf Trennbanken-Regeln, Reuters, 19. Juni 2015

- Einigung auf Trennbanken-Regeln, von René Höltschi, NZZ, 19. Juni 2015

- Strukturreform im Bankensektor der EU: Erhöhung der Widerstandsfähigkeit von Kreditinstituten, Europäischer Rat, 13. Oktober 2015

- Die Fokussierung auf das Verbot von Eigenhandel bei Banken ist falsch, SAFE – Sustainable Architecture for Finance in Europe, 11. Februar 2016

- Trennbanken-Gesetz steht in der EU vor dem Aus (Memento vom 10. Februar 2016 im Internet Archive), Wirtschaftsblatt, 9. Februar 2016

- EU-Finanzminister einigen sich auf Trennbanken-Regeln, OnVista, 13. März 2016

Dieser Artikel basiert auf dem Artikel Weltfinanzkrise aus der freien Enzyklopädie Wikipedia und steht unter der GNU-Lizenz für freie Dokumentation. In der Wikipedia ist eine Liste der Autoren verfügbar.

Table of Contents

- 1 Ursachen

- 1.1 Preisblase am US-Immobilienmarkt

- 1.2 Steigende Einkommensungleichheit

- 1.3 Eigenheimförderung durch die Regierung

- 1.4 Falsche Kreditbewertungen der Ratingagenturen

- 1.5 Schattenbanken

- 1.6 Niedrige Zinssätze nach der Dotcom-Aktienblase

- 1.7 Chinesische und japanische Währungsinterventionen

- 1.8 These einer Sparschwemme

- 2 Verlauf und Folgen

- 3 Einschätzung von Dauer und Ausmaß der Krise

- 4 Internationale Gegenmaßnahmen

- 5 Dokumentationen und Spielfilme

- 6 Siehe auch

- 7 Literatur

- 8 Weblinks

- 9 Einzelnachweise